2025年末で退職する今の会社は退職金制度があり、それなりにまとまった金額がもらえそうなので退職金まわりの税金や注意点について調べました。

FIREを考えていて、退職金制度がある会社に勤めている方に役立つ内容だと思います。

退職金の算出パターン

退職金額の設定、計算について何かルールがあるかふと疑問に思ったので、AIに聞いてみましたが以下のような回答でした。

Q. 退職金は一般的にどのように算出されますか。

A. 退職金の算出方法は 法律で一律に決まっているものではなく、会社ごとに就業規則や退職金規程で定められています。

ただし、日本企業で広く使われてきた 「典型的な算出パターン」 はいくつかあります。以下では 一般的・実務的な観点 から整理します。...(以下パターン項目を抜粋)

1. 勤続年数 × 基本給型(最も古典的)

2. 勤続年数別定額加算型

3. ポイント制退職金制度(現在の主流)

4. 確定拠出年金(DC)・前払退職金型

私の場合、以前勤めていた会社で3のこともありましたし、4のこともありました。今の会社は1と2の組合せに近い印象ですが、回答は的を射ているなと思います。

退職金にかかる税金

退職金の受け取りはまとめて受け取る「一時金」と、分割して受け取る「年金形式」がありますが、税金を考えると一時金が有利であるためここでは「一時金」の課税についてのみ書いています。

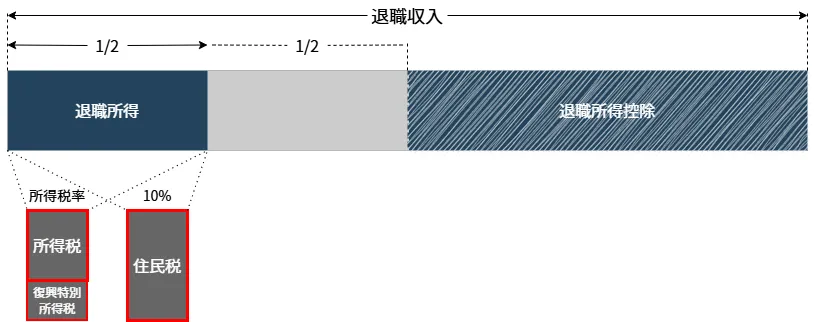

退職金から税金を算出する図を書いてみました。

前提として、退職金は分離課税で扱われるため同じ年に他の収入があっても関係はなく、上の図に従い税金を計算します。

退職所得控除

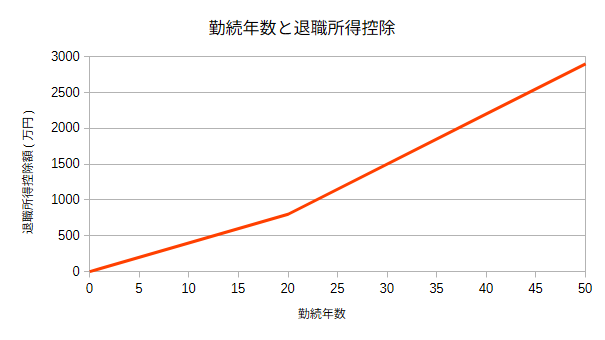

退職所得控除は勤続年数が多いほど大きくなり、以下の式で計算します。

- 20年以下の場合

- 40万 * 勤続年数

- 20年超の場合

- 800万 + 70万 * (勤続年数-20年)

勤続年数で1年に満たない部分は切り上げます(例えば10年2か月だと11年になります)。勤続年数と退職所得控除の関係をグラフに描いてみました。

退職所得

給与収入の場合はさらに所得控除を差し引いていきましたが、退職収入に関してはそのような控除は存在せず、退職所得控除を差し引いた後の半分を退職所得とします。式で表すと以下の通りです。

- (退職収入 - 退職所得控除額) * 0.5 = 退職所得

所得税と住民税

退職所得に対する所得税と住民税の計算は給与収入と同様です。所得税は退職所得額に対して以下の表を適用して計算します。

| 退職所得(万円) | 税率(%) | 控除額(万円) |

| 195未満 | 5 | 0 |

| 195以上-330未満 | 10 | 9.75 |

| 330以上-695未満 | 20 | 42.75 |

| 695以上-900未満 | 23 | 63.6 |

| 900以上-1800未満 | 33 | 153.6 |

| 1800以上-4000未満 | 40 | 279.6 |

| 4000以上 | 45 | 479.6 |

復興特別所得税額も同様にかかり、所得税額の2.1%です。

住民税は一律で10%(市区町村:6%、都道府県:4%)の税率がかかります。

なお、退職収入に対して社会保険料がかかることはなく、考慮する必要はありません。

計算例

参考までに私の場合でどうなるか計算してみます。

- 勤続年数:6年9カ月

- 退職金:650万円

退職所得控除額は280万円(=40万*7)です。ここから退職所得を計算します。

- (6,500,000 - 2,800,000) * 0.5 = 1,850,000

次に所得税を計算します。195万円以下のため所得税率は5%、控除額は0です。

- 1,850,000 * 0.05 = 92,500

復興特別所得税額は所得税額の2.1%に相当します。

- 92,500 * 0.021 = 1,942

住民税を計算します。税率10%です。

- 1,850,000 * 0.1 = 185,000

合計すると合計税額は端数を丸めて28万円でした。退職金に対して5%弱の割合であり、他の収入に対してかなり優遇されていることがわかります。

退職所得控除の注意点

税率で考えると退職金は一時金での受け取りがベストですが、国税庁の退職所得となるものに該当する、一時金受け取りが他にもある人は注意が必要です。少なくともiDeCoは該当します。

例えば、iDeCoで一時金受け取りにすると、退職金と同様の課税計算が適用されます。ここで退職金受け取りの際に計算した勤続年数分を除外して退職所得控除額を計算しなければなりません(私の場合は上で計算した7年)。ただし、現状のルールでは退職金の受け取り後に20年経っていれば、この重複期間も含めることができます(19年ルールと呼ばれています)。

私はiDeCoを利用していますが、退職後も積み立てを継続すべきか、継続する場合はいくらに設定するのが最適かを検討しなければなりません。このあたりは税制改正によって今後ルールが変わる可能性が十分にありますので、その点も踏まえる必要がありますが、ある程度方針が決まったらまた別の記事で紹介したいと思います。